DANISTER stellt Ihnen das Thema Markenbewertung vor sowie direkt auf dieser Seite ein innovatives Tool zur schnellen, indikativen und selbständigen Markenbewertung zur Verfügung. Mit DANISTER SPEED und SPEED+ erhalten Sie innerhalb kürzester Zeit eine erste Einschätzung des monetären Markenwerts.

Indikation

Mit dem Markenwertrechner DANISTER SPEED eine erste Wertabschätzung zur Orientierung vornehmen.

Markenbewertung

DANISTER bietet professionelle Markenbewertungen, um den finanziellen und strategischen Wert von Marken zu ermitteln.

Markenwert-Report

Holen Sie sich das Markenwert-Berechnungsergebnis direkt als Bericht zur Dokumentation.

Nutzen Sie die digitalen Tools von DANISTER, um den monetären Wert Ihrer Marke eigenständig zu berechnen. Führen Sie einen indikativen Markenwert-Check basierend auf der international anerkannten Bewertungsmethodik nach IDW S5 und DIN/ISO 10668 durch.

Schritt 1: Umsatzplanung aufstellen

Geben Sie den letzten Umsatz ein, welcher mit der Marke erwirtschaftet wurde. Basierend darauf, können Sie nun das geplante jährliche Umsatzwachstum in Prozent für die Detailplanungsphase angeben. Meist wird eine Detailplanungsphase zwischen 3-5 Jahren angesetzt. Zentrale Frage: Wie stark wachsen die Markenumsätze in den nächsten Jahren (Planung).

Schritt 2: Steuersatz bestimmen

Die Berechnung des Markenwerts anhand kapitalwertorientierter Verfahren muss nach IDW und DIN ISO 10668 auf Nachsteuerbasis erfolgen. Maßgeblich ist dabei das Steuersystem desjenigen Landes, in dem diese finanziellen Überschüsse versteuert werden. Man kann hier entweder auf Datenbanken zurückgreifen (z.B. der OECD) und den Steuersatz entnehmen, oder den „eigenen“ Unternehmenssteuersatz als Indikation verwenden.

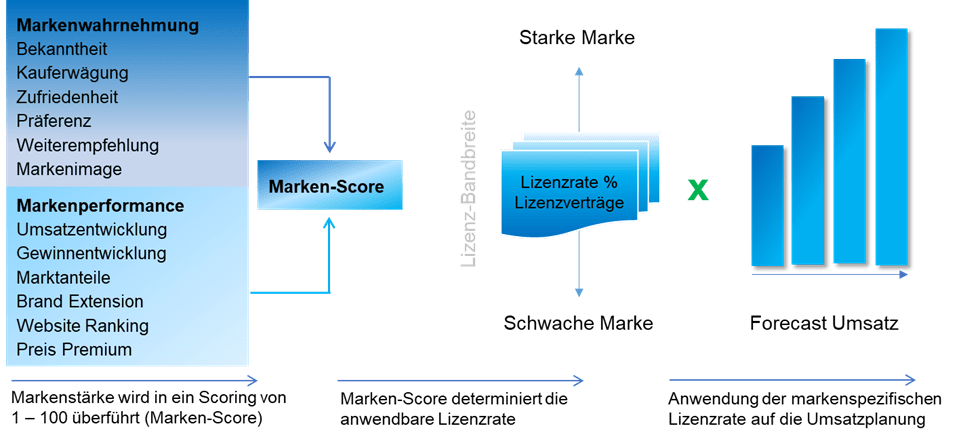

Schritt 3: Fiktive Lizenzrate approximieren

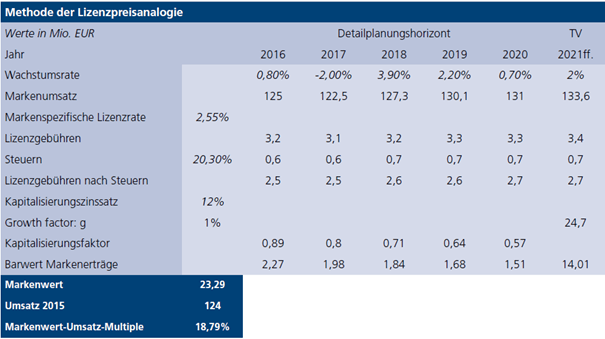

Die Lizenzpreisanalogie hat nun das Ziel, die Marke zu isolieren.

Zentrale Frage: Was würde ein Unternehmen für eine Marke aufwenden müssen, wenn es nicht selbst im Besitz der Marke wäre? In weiterer Folge bedeutet es: Was wäre eine adäquate, bzw. fiktive Lizenzrate für die Marke, welche man bereit wäre zu entrichten. Vereinfacht ist es vergleichbar mit einer kalkulatorischen Marken-Miete. Hier kann man vergleichbare und echte Lizenzverträge aus Datenbanken heranziehen, oder über die Markenstärke eine passende Lizenzrate ermitteln (Gerne helfen unsere Experten Ihnen hier weiter). Das Unternehmen kann sich an dieser Stelle überlegen, welche umsatzbasierte Lizenz wäre man bereit, für das Nutzungsrecht an der Marke zu zahlen – wäre man nicht im Besitz jener. Typische Lizenzraten liegen zwischen 1-5%, je nach Branche.

Schritt 4: Markenspezifischen Kapitalisierungszinssatz festlegen

Im kapitalwertorientierten Verfahren werden die zukünftigen Cash Flows mit einem risikoadäquaten Zinssatz diskontiert. Als Ausgangsgröße dienen in der Praxis die gewogenen durchschnittlichen Kapitalkosten des Unternehmens (Weighted Average Cost of Capital; WACC). Als Annäherung kann hier der Unternehmens-WACC eingesetzt werden. Meist wird für die Bewertung der Marke ein Risikozuschlag von 1-3% auf den WACC vorgenommen. Hat man dies nicht zur Hand, gibt es auch hier verschiedene Datenbanken, um indikativ den WACC abzuleiten.

Schritt 5: Nutzungsdauer der Marke wählen

Zentrale Frage: Wie lange wird die Marke diese fiktiven Lizenzeinnahmen generieren? 5 Jahre, 10 Jahre, 15 Jahre, oder ist dieser Zeitpunkt nicht bestimmbar, bzw. die Marke ist so stark, dass ein Ende nicht vorhersehbar ist (=Terminal Value; TV)?

Die Markenbewertung

Fundierte Verfahren zur Ermittlung des finanziellen und strategischen Wertes Ihrer Marke

Warum sind Marken so wichtig?

Marken sind weit mehr als nur ein Logo oder ein Name. Sie stehen für das Vertrauen und die Loyalität der Kunden sowie für den Wert, den ein Unternehmen im Markt repräsentiert. Eine starke Marke kann den Unterschied zwischen Erfolg und Misserfolg eines Unternehmens ausmachen. Daher ist es von entscheidender Bedeutung, den Wert Ihrer Marke zu kennen. Eine fundierte Markenbewertung schafft nicht nur Transparenz über den aktuellen Wert, sondern liefert auch eine solide Basis für strategische Entscheidungen, Investitionen und Verhandlungen.

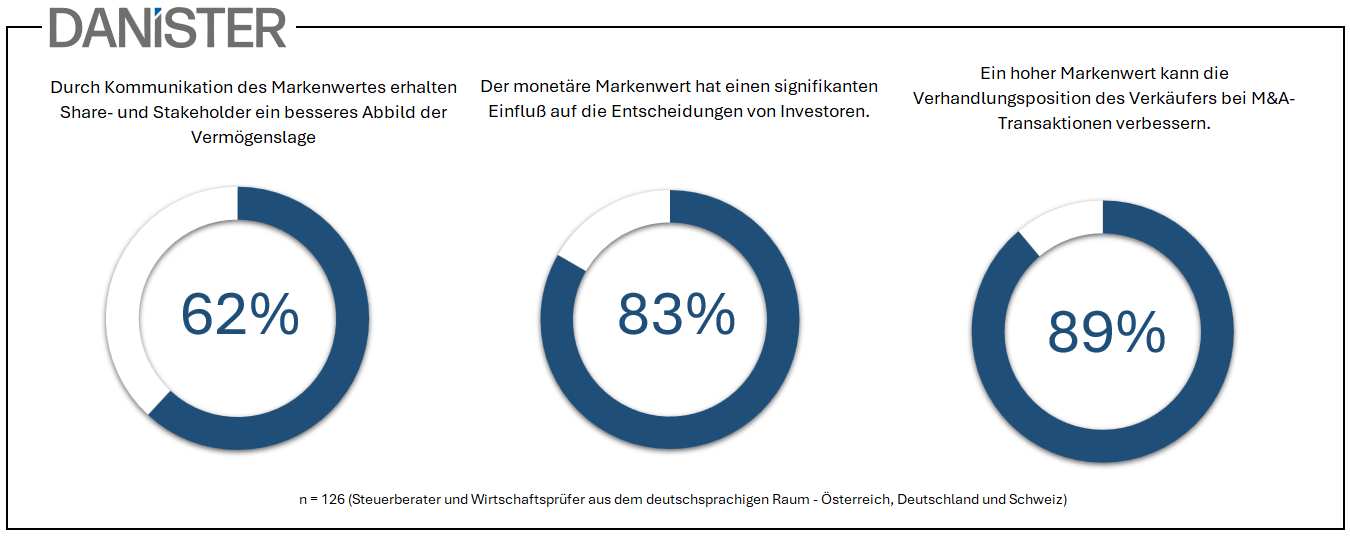

Auszug aus den aktuellen Studienergebnissen:

Markenwert sichtbar machen

Wer möchte nicht den Wert seiner eigenen Marke kennen? Als Unternehmer haben wir ein starkes Interesse daran, die finanziellen Auswirkungen unserer Markenarbeit zu verstehen. Während uns die Buchhaltungsvorschriften begrenzen, ist der Wert unserer Marke in den Augen der Kunden und des Marktes von immenser Bedeutung. Es ist an der Zeit, dieses Potenzial zu erschließen und einen Wert für stille Reserven wie der Marken festzulegen

Marken in Bilanz aktivieren

Die Rechnungslegungsvorschriften hindern uns daran, selbstgeschaffene Marken in unseren Bilanzen zu aktivieren (§ 248 Abs. 2,S. 2 dHGB; IAS 38.48 u. 38.63; § 197 Abs. 2 UGB), und lassen uns ohne greifbaren Wert für unsere Marke zurück. Doch das bedeutet nicht zwangsläufig, dass ihr Wert nicht existiert.

Purchase Price Allocation (PPA)

Die Kaufpreisallokation (Purchase Price Allocation, PPA) ist ein Verfahren, das nach einer Unternehmensübernahme durchgeführt wird, um den gezahlten Kaufpreis auf die verschiedenen Vermögenswerte und Verbindlichkeiten des erworbenen Unternehmens aufzuteilen. Ein wesentlicher Aspekt dabei ist der Markenwert.

Bei selbstgeschaffenen Marken wird ihr Wert in der Bilanz des verkaufenden Unternehmens oft nicht ausgewiesen, da nach Rechnungslegungsvorschriften selbstentwickelte immaterielle Werte wie Marken nicht aktiviert werden dürfen. Erst im Rahmen einer Transaktionen wird im Zuge der Kaufpreisallokation der Wert dieser Marke(n) sichtbar und in der Bilanz des Käufers erfasst. Der Markenwert wird dabei separat bewertet und dem immateriellen Vermögen des Käufers zugerechnet. Hieran kann man den Markenwertanteil am gesamten Kaufpreis beobachten.

Bekannte Markentransaktionen

Erst durch eine Transaktion (M&A) wird der Markenwert sichtbar und zwar in der Käuferbilanz.

Volkswagen Konzern (Audi AG) – Ducati Motor S.p.A. (2012)

Transaktionspreis: 747 Mio. EUR

Marke als Bestandteil des Kaufpreises

Markenwert: 404 Mio. EUR

Markenanteil: 54%

Gerry Weber International AG – Hallhuber (2015)

Transaktionspreis: 86,2 Mio. EUR

Marke als Bestandteil des Kaufpreises

Markenwert: 41,4 Mio. EUR

Markenanteil: 48%

Bayer (Consumer Health) – Dihon Pharmaceutical Group Co. Ltd. (2014)

Transaktionspreis: 401 Mio. EUR

Marke als Bestandteil des Kaufpreises

Markenwert: 295 Mio. EUR

Markenanteil 74%

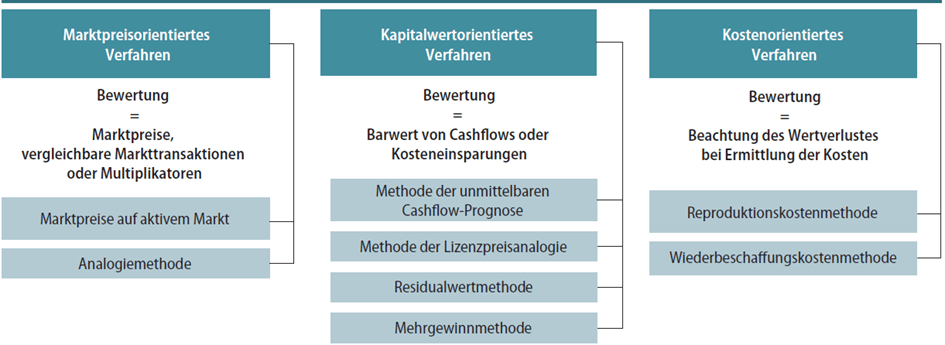

Markenbewertung – Verfahren

Für die Bewertung von immateriellen Vermögenswerten kommen im Wesentlichen drei unterschiedliche Bewertungsverfahren in Betracht (Marktpreis, Kapitalwert, und Kostenorientierte Verfahren), die aus weiteren unterschiedlichen Bewertungsmethoden bestehen. Theorie und Praxis sind sich jedoch einige, dass der monetäre Wert eines immateriellen Vermögensgegenstandes – und damit auch von Marken – sich aus betriebswirtschaftlicher Sicht grundsätzlich, unter Berücksichtigung des Anlasses, Zweck und zur Verfügung stehenden Informationen nach dem erwarteten zukünftigen finanziellen Nutzen, den ein Erwerber aus dem Vermögenswert ziehen kann (ähnlich der Unternehmensbewertung: Discounted Cashflow Methode), womit die kapitalwertorientierten Verfahren zu bevorzugen sind. (IDW S 5 (2015), Tz. 18, S. 5; DIN ISO 10668 (2010), S. 3-7).

Kostenorientierte Verfahren

Bei den kostenorientierten Verfahren wird der Wert einer Marke aus dem Aufwand abgeleitet, der mit einer Reproduktion der Marke verbunden wäre. Dabei kann auf die Kosten abgestellt werden, die für ein exaktes Duplikat der Marke erforderlich wären (Reproduktionskostenmethode). Alternativ kann der Markenwert daraus abgeleitet werden, welche Kosten für die Herstellung oder Beschaffung eines nutzenäquivalenten Vermögenswertes heranzuziehen wären (Wiederbeschaffungskostenmethode).

Marktpreisorientierte Verfahren

Bei einem marktpreisorientierten Verfahren wird der Wert aus beobachtbaren Marktpreisen abgeleitet. Dabei ist grundsätzlich auch die Analogiemethode anwendbar, bei der zwischen dem beobachtbaren Preis für eine vergleichbare Marke und dem zu ermittelnden Markenwert ein Vergleich angestellt wird.

Kapitalwertorientierte Verfahren

Nach dem kapitalwertorientierten Verfahren ergibt sich der Wert eines immateriellen Vermögenswertes bzw. einer Marke aus der Summe der Barwerte der künftig erzielbaren Cashflows zum Bewertungsstichtag, die aus der Nutzung des immateriellen Vermögenswertes während der erwarteten wirtschaftlichen Nutzungsdauer generiert werden. Innerhalb des kapitalwertorientierten Verfahrens kommen grundsätzlich alle dazugehörigen Methoden in Betracht. Dabei stehen verschiedene Bewertungsmethoden zur Verfügung. IDW S 5 (2015), Tz. 28f., S. 7; DIN ISO 10668 (2010), S. 4f.

Sowohl in der wissenschaftlichen Literatur als auch praktischer Anwendung herrscht weitgehender Konsens darüber, dass die Lizenzpreisanalogie innerhalb der kapitalwertorientierten Verfahren eine geeignete und eine der am häufigsten verwendeten Methoden zur Markenbewertung ist (Binder (2010), S. 921; Castedello/Kreher (2010), S. 80; Lüdenbach/Hoffmann/Freiberg (2016); S. 2147 (Rn. 226); Paugam et. al. (2016), S. 98 u. 129)

Die Praxisanwendung

Entscheidend für nachhaltigen Markenschutz, strategische Investitionen und die Maximierung des Unternehmenswertes.

Aus der Praxis: Warum Markenbewertung?

Die Literatur unterstreicht den Wandel von materiellen zu immateriellen Vermögenswerten und deren wachsende Bedeutung für die Zukunft. Immaterielle Vermögenswerte gewinnen zunehmend an strategischer Relevanz und tragen entscheidend zu Wachstum und Produktivität bei, während die Bedeutung materieller Vermögenswerte für die Steigerung des Unternehmenswerts tendenziell abnimmt.

Marken als zentrale Werttreiber

Immaterielle Vermögenswerte machen, gemessen am Marktpreis des S&P 500, inzwischen 90 % des gesamten Unternehmenswerts aus, so eine Untersuchung von Ocean Tomo .

Insbesondere Marken nehmen einen immer bedeutenderen Platz im Gesamtwert eines Unternehmens ein. Wie das Deutsche Patent- und Markenamt treffend formuliert: „Marken sind Kapital und wichtige Einflussfaktoren, die den Gesamtwert eines Unternehmens steigern können.“ Tatsächlich belegen verschiedene Studien den wachsenden Einfluss von Marken auf den Unternehmenswert.

Eine Studie von PwC aus dem Jahr 2019 zeigt:

- 51% der Befragten** zählen den Wertbeitrag von Marken zu den wichtigsten Einflussgrößen auf den Unternehmensgesamtwert.

- 42% sind der Auffassung, dass der Wertbeitrag von Marken im Vergleich zu anderen Vermögenswerten deutlich zunehmen wird.

Eine weitere Studie zeigt: Auch aus der Perspektive von Wirtschaftsprüfern, Steuerberatern und M&A-Beratern wird der immense Wert von Marken deutlich: Im B2C-Sektor liegt die indikative Wertebandbreite bei 31–40% des Unternehmenswerts, im B2B-Sektor bei 21–30% (M&A Review, 2019)

Anlässe für Markenbewertungen:

Finanzorientierung

- Kauf, Verkauf, Fusionen

- Externe Kommunikation

- Investorengespräche

- Bilanzierung

- Lizensierung

- Rechtsverletzungen

- Kreditsicherheit

- Investitionsentscheidungen

Marketing- / Verhaltensorientierung

- Strategische Steuerung und Kontrolle

- Interne Kommunikation

- Überwachung der Leistungsentwicklung

- Budgetaufteilung

- Ressourceneinsatz

- Produktentwicklung

- Effizienz und Effektivitätskontrolle

- Markenportfolio-Optimierung

Markenbewertung: Erfolgsfaktor bei Übernahmen und Verkäufen

Markenbewertung als Schlüssel zum Erfolg

Optimale Weichenstellung bei Unternehmensübernahmen und -verkäufen

Die Vielschichtigkeit einer Unternehmensübernahme oder einer Generationsübergreifenden -Übergabe, einer Fusion oder einer Desinvestition wird oft von finanziellen und steuerlichen Überlegungen geleitet. Die Bewertung verleiht der Marke Gestalt, beeinflusst Verhandlungen und vermag bei Vertragsabschlüssen essenzielle Weichenstellungen zu bewirken. Denn: Selbsterstellte Marken sind in den Büchern nicht erfasst. Eine separate Markenbewertung im M&A-Prozess bietet potenziellen Käufern klaren Einblick in die Werttreiber des Unternehmens und stärkt ihr Vertrauen, was oft zu einem höheren Kaufpreis führt. Sie verdeutlicht den Beitrag der Marke zur Marktstellung, Kundenbindung und Ertragskraft und untermauert so die Preisvorstellungen der Verkäufer. Besonders bei etablierten Marken mit hohem Zukunftspotenzial kann der Markenwert einen signifikanten Teil des Gesamtwerts ausmachen. Eine fundierte Markenbewertung sichert eine faire Preisfindung, minimiert Risiken, stützt argumentativ den Verkaufswert und maximiert die Chancen auf erfolgreiche Transaktionen und langfristige Synergien.

Auslagerung von Markenrechten in IP-Gesellschaften

Markenbewertung als entscheidender Faktor

Markenbewertung ist entscheidend, um den Wert bei der Auslagerung in eine IP-Gesellschaft zu erfassen und Risiken abzusichern.

Bei der Gründung einer IP-Gesellschaft, in die Markenrechte ausgelagert werden sollen, ist eine Markenbewertung unerlässlich. Dies ermöglicht eine präzise Erfassung des Werts, der an die Gesellschaft übertragen wird, und unterstützt die strategische Verwaltung und Monetarisierung der Markenrechte, wie es zum Beispiel bei Siemens AG geschehen ist. Hier wurden die Markenrechte per Sacheinlage in eine eigens dafür gegründete Trademark GmbH & Co. KG übertragen. Darüber hinaus werden die Markenrechte auf diese Weise vom Risiko des operativ tätigen Unternehmens entkoppelt.

Sale-and-Lease-Back von Marken

Markenbewertung bei Sale-and-Lease-Back-Transaktionen

Markenbewertung ist entscheidend bei Sale-and-Lease-Back-Transaktionen, um den Verkaufswert festzulegen und marktgerechte Bedingungen zu gewährleisten.

Unternehmen nutzen Sale-and-Lease-Back-Transaktionen, um Kapital freizusetzen, indem sie Markenrechte verkaufen und diese anschließend zurückleasen. Die Markenbewertung spielt hier eine zentrale Rolle, um den Verkaufswert festzulegen und sicherzustellen, dass die Transaktion unter marktgerechten Bedingungen erfolgt. (Beispiel Marke Valensina).

Markenbewertung als strategischer Wertehebel

Präzise Markenbewertungen helfen

Eine präzise Markenbewertung hilft Unternehmen, ihre Strategie zu optimieren, klarer im Markt aufzutreten und Mehrwerte zu schaffen.

Die Rückschlüsse aus einer präzisen Markenbewertung können mehr. Unternehmen können ihre strategische Ausrichtung neu kalibrieren, sich in ihrem Marktsegment klarer positionieren und strategische Maßnahmen auf solide Erkenntnisse stützen. Welche Stellhebel der Markenbewertung können als Werttreiber identifiziert werden und führen zu mehr Wert, also Mehrwert?

Finanzielle und stategische Klarheit

Finanzieller Einblick

Ein finanzieller Einblick schafft strategische Orientierung.

Markenbewertung bietet nicht nur finanzielle, sondern auch strategische Klarheit. Durch gezielte Zuweisung finanzieller Ressourcen können Unternehmen ihre Marke gezielt stärken und ihre Markenreichweite ausweiten. Wie stark ist meine Marke in den Köpfen der Kunden verankert? Wie spiegelt sich dies im Markenwert wider?

Markenbewertung als Hebel zur Kapitalbeschaffung und Wachstumssteigerung

Marke zur Kapitalbeschaffung

Der Schlüssel zur Kapitalbeschaffung und Expansionsmöglichkeiten.

Die Markenbewertung eröffnet auch den Pfad zur Kapitalbeschaffung. Der monetäre Wert einer Marke kann als Sicherheit für Finanzierungsvereinbarungen dienen und damit neue Möglichkeiten für Wachstum und Expansion eröffnen (auch Calvin Klein hat die Marke als Finanzierungsinstrument genutzt; Bezant, M. 1998; S. 253).

Die Methode der Lizenzpreisanalogie

Die Lizenzpreisanalogie

Ein bewährtes Bewertungsverfahren

Die Lizenzpreisanalogie ist eine anerkannte Methode zur Markenbewertung, die auf dem sogenannten „Relief-from-Royalty“-Ansatz basiert. Dabei wird der Wert einer Marke durch die Einsparung fiktiver Lizenzgebühren ermittelt, die der Eigentümer zahlen müsste, wenn er die Marke von einem Dritten lizenzieren würde. Die Methode geht davon aus, dass der Markeninhaber durch den Besitz der Marke einen wirtschaftlichen Vorteil erlangt, weil er keine Lizenzzahlungen leisten muss. Um den Markenwert zu berechnen, werden vergleichbare Lizenzsätze am Markt herangezogen, die auf ähnliche Marken in derselben Branche angewendet werden. Diese Lizenzsätze werden auf den zukünftigen, mit der Marke erzielbaren Umsatz angewendet und mit einem geeigneten Abzinsungssatz auf den heutigen Wert (Barwert) diskontiert. So erhält man eine indikative Einschätzung des Markenwertes, die den potenziellen finanziellen Nutzen der Marke für das Unternehmen widerspiegelt.

Unsere digitalen Lösungen

Innovative Lösungen für präzise Analysen und fundierte Entscheidungen über Markenwerte.

Mit den Markenwertrechnern DANISTER SPEED und SPEED+ stehen Ihnen intuitive Markenwertrechner zur Verfügung, die den Prozess der Markenbewertung vereinfachen und beschleunigen. Die Eingabeparameter sind klar definiert und leicht verständlich.

Schritt 1: Umsatzplanung aufstellen

Geben Sie den letzten Umsatz ein, welcher mit der Marke erwirtschaftet wurde. Basierend darauf, können Sie nun das geplante jährliche Umsatzwachstum in Prozent für die Detailplanungsphase angeben. Meist wird eine Detailplanungsphase zwischen 3-5 Jahren angesetzt. Zentrale Frage: Wie stark wachsen die Markenumsätze in den nächsten Jahren (Planung).

Schritt 2: Steuersatz bestimmen

Die Berechnung des Markenwerts anhand kapitalwertorientierter Verfahren muss nach IDW und DIN ISO 10668 auf Nachsteuerbasis erfolgen. Maßgeblich ist dabei das Steuersystem desjenigen Landes, in dem diese finanziellen Überschüsse versteuert werden. Man kann hier entweder auf Datenbanken zurückgreifen (z.B. der OECD) und den Steuersatz entnehmen, oder den „eigenen“ Unternehmenssteuersatz als Indikation verwenden.

Schritt 3: Fiktive Lizenzrate approximieren

Die Lizenzpreisanalogie hat nun das Ziel, die Marke zu isolieren.

Zentrale Frage: Was würde ein Unternehmen für eine Marke aufwenden müssen, wenn es nicht selbst im Besitz der Marke wäre? In weiterer Folge bedeutet es: Was wäre eine adäquate, bzw. fiktive Lizenzrate für die Marke, welche man bereit wäre zu entrichten. Vereinfacht ist es vergleichbar mit einer kalkulatorischen Marken-Miete. Hier kann man vergleichbare und echte Lizenzverträge aus Datenbanken heranziehen, oder über die Markenstärke eine passende Lizenzrate ermitteln (Gerne helfen unsere Experten Ihnen hier weiter). Das Unternehmen kann sich an dieser Stelle überlegen, welche umsatzbasierte Lizenz wäre man bereit, für das Nutzungsrecht an der Marke zu zahlen – wäre man nicht im Besitz jener. Typische Lizenzraten liegen zwischen 1-5%, je nach Branche.

Schritt 4: Markenspezifischen Kapitalisierungszinssatz festlegen

Im kapitalwertorientierten Verfahren werden die zukünftigen Cash Flows mit einem risikoadäquaten Zinssatz diskontiert. Als Ausgangsgröße dienen in der Praxis die gewogenen durchschnittlichen Kapitalkosten des Unternehmens (Weighted Average Cost of Capital; WACC). Als Annäherung kann hier der Unternehmens-WACC eingesetzt werden. Meist wird für die Bewertung der Marke ein Risikozuschlag von 1-3% auf den WACC vorgenommen. Hat man dies nicht zur Hand, gibt es auch hier verschiedene Datenbanken, um indikativ den WACC abzuleiten.

Schritt 5: Nutzungsdauer der Marke wählen

Zentrale Frage: Wie lange wird die Marke diese fiktiven Lizenzeinnahmen generieren? 5 Jahre, 10 Jahre, 15 Jahre, oder ist dieser Zeitpunkt nicht bestimmbar, bzw. die Marke ist so stark, dass ein Ende nicht vorhersehbar ist (=Terminal Value; TV)?

Was ist der Nutzen?

Schnelligkeit

Erhalten Sie adhoc eine indikative Einschätzung des Markenwerts

Zuverlässigkeit

Die Bewertung basiert auf der bewährten Lizenzpreisanalogie

Flexibilität

Ergebnisse für Analysen, strategische Entscheidungen oder Verhandlungen

Szenarien

Berechnen Sie verschiedene Szenarien basierend auf Ihren Annahmen, um den Markenwert so realistisch wie möglich zu berechnen.

Einfachheit

Der benutzerfreundliche Rechner führt Sie Schritt für Schritt durch den Prozess. Die komplexen Berechnungen passieren im Hintergrund.

Basierend auf diesen Daten liefern die Markenwertrechner einen indikativen Markenwert innerhalb weniger Minuten.

Unser Serviceportfolio

Gutachten & Berichte

- Markenwertberichte

- digitale Gutachten

- sofort verfügbar

Markenbewertung

- IDW S5 & DIN/ISO

- objektiviert

- Potenzialwert